SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |дефицит бюджета США + debt ceiling

- 15 января 2013, 10:27

- |

Дефицит бюджета США вызван слабостью экономики[1].

Дефицит вырос с 2008 типа потому, что безработица была большой.

Если безработица будет низкой, дефицит сократится.

В 2012 дефицит сократился на 9%, т.к. экономика улучшилась.

Goldman Sachs Хациус:

делевиридж частного сектора заканчивается=>дефицит бюджета США пойдет вниз. К 2015 дефицит снизится до $500млрд, это всего 3% ВВП.

Суть логики: самый лучший способ сократить дефицит — не сокращать дефицит. То есть не снижать расходы и не повышать налоги. Чтобы не навредить экономике.

Тут нет никакой иронии, возможно, это действительно так и есть. Основная ошибка в великую депрессию как раз была в том, что правительство решило подзатянуть пояса, вызвали еще больший кризис и потратить в конце концов пришлось еще больше. США извлекли урок из прошлого и в этот раз раскошелились сразу, без промедления.

----------------------------------------------------------------

Дефицит создает долг, что создает проблему постоянных заимствований.

Как я писал вчера, основной краткосрочный риск — планка госдолга США.

Тимоти Гайтнер написал вчера письмо конгрессменам о том, как важно повысить планку заимствований вовремя.

Если у Казначейства закончается деньги, то будут остановлены миллионы платежей ведомствам, которые живут за счет госфинансирования. Даже временная приостановка платежей может вызвать серьёзный необратимый эффект для экономики.

Гайтнер также просит (видимо тупых) конгрессменов не путать повышение плаки с увеличением госрасходов. Повысить планку надо просто чтобы платить по текущим счетам. Если довести дело до дефолта, это в любом случае увеличит стоимость заимствований и автоматом увеличит нагрузку на бюджет еще больше.

Наблюдатели [2] обратили внимание, что Гайтнер в своем письме не написал ни слова о том, что если будет «debt ceiling hit», то США не смогут платить проценты по Трежерис!!!

( Читать дальше )

Дефицит вырос с 2008 типа потому, что безработица была большой.

Если безработица будет низкой, дефицит сократится.

В 2012 дефицит сократился на 9%, т.к. экономика улучшилась.

Goldman Sachs Хациус:

делевиридж частного сектора заканчивается=>дефицит бюджета США пойдет вниз. К 2015 дефицит снизится до $500млрд, это всего 3% ВВП.

Суть логики: самый лучший способ сократить дефицит — не сокращать дефицит. То есть не снижать расходы и не повышать налоги. Чтобы не навредить экономике.

Тут нет никакой иронии, возможно, это действительно так и есть. Основная ошибка в великую депрессию как раз была в том, что правительство решило подзатянуть пояса, вызвали еще больший кризис и потратить в конце концов пришлось еще больше. США извлекли урок из прошлого и в этот раз раскошелились сразу, без промедления.

----------------------------------------------------------------

Дефицит создает долг, что создает проблему постоянных заимствований.

Как я писал вчера, основной краткосрочный риск — планка госдолга США.

Тимоти Гайтнер написал вчера письмо конгрессменам о том, как важно повысить планку заимствований вовремя.

Если у Казначейства закончается деньги, то будут остановлены миллионы платежей ведомствам, которые живут за счет госфинансирования. Даже временная приостановка платежей может вызвать серьёзный необратимый эффект для экономики.

Гайтнер также просит (видимо тупых) конгрессменов не путать повышение плаки с увеличением госрасходов. Повысить планку надо просто чтобы платить по текущим счетам. Если довести дело до дефолта, это в любом случае увеличит стоимость заимствований и автоматом увеличит нагрузку на бюджет еще больше.

Наблюдатели [2] обратили внимание, что Гайтнер в своем письме не написал ни слова о том, что если будет «debt ceiling hit», то США не смогут платить проценты по Трежерис!!!

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

dr-mart |Кризис 2008, долг США и QE. Рассуждения (для себя)

- 11 января 2013, 11:02

- |

Интересно, а что бы США сейчас делали, если бы не кризис 2008 года и экономика росла?

Допустим, если бы ставки по трежерям были не 2%, а 4% (ну то есть в среднем на 2пп выше в год)?

( Читать дальше )

Допустим, если бы ставки по трежерям были не 2%, а 4% (ну то есть в среднем на 2пп выше в год)?

( Читать дальше )

dr-mart |Билл Гросс: инвестиционный обзор, январь 2013

- 03 января 2013, 17:59

- |

Источник: http://www.pimco.com/EN/Insights/Pages/Money-for-Nothin-Writing-Checks-for-Free.aspx

Король облигаций Билл Гросс выпустил свой очередной ежемесянчый рисерч, который назвал «деньги нахаляву или выписывание бесплатных чеков»:)

Я не буду пересказывать все, тем более всего я не понял, я приведу основные идеи из того, что понял.

ФРС сейчас печатает 1 $трлн в год, а это значит, что они финансируют 80% дефицита бюджета бесплатно. Почему? Потому что они выкупают облигации, которые выпускает минфин, зарабатывают %, а заработанные проценты возвращают обратно в минфин:) Доход по кредитам, которые ФРС приобрела на рынке ($2,5 трлн) составляет $100 млрд в год. Это та сумма, на которую QE снижает дефицит бюджета. Халява!

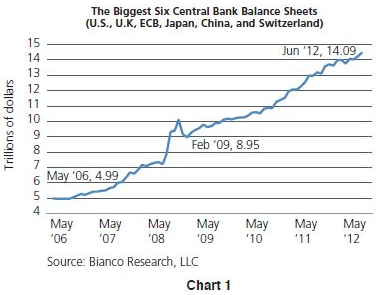

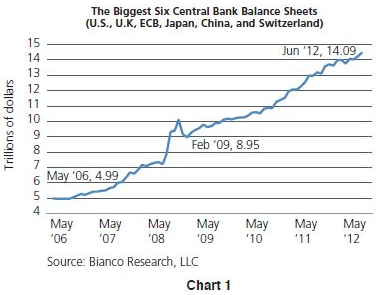

Центральные банки напечатали $6 трлн за последние годы:

Схемы эксстремального государственного финансирования заканчиваются плохо, как закончился пузырь компании южных морей. Изобретателю бесплатного финансирования Джону Ло конечно и не могло прийти в голову, что Бернанке будет разбрасывать деньги с какого-то вертолета 300 лет спустя, но суть схемы остается той же: «деньги нахаляву».

Будущие последствия от напечатанных $6 трлн выльются в ту или иную форму инфляции и девальвации валют друг относительно друга, или относительно сырья (золото, нефть). Возможно, не в 2013, но в течение ближайших лет, что ударит по долгосрочным долговым бумагам.

Политика нулевых ставок приводит к искажению цен на рынке. Неограниченное выписывание беслпатных чеков угрожает будущей стабильности. QE разрушает устоявшуюся бизнес модель, когда риск вознаграждается хорошей прибылью. Компании не хотят принимать инвестиционные решения, потому что рентабельность инвестиций снижается — им проще вкладываться в «бумаги», чем в создание благосостояния, в реальную экономику.

Бесплатных чеков, не бывает, короче.

За все придется платить.

Ваш Билл Гросс, уважаемый смартлабик:)

Король облигаций Билл Гросс выпустил свой очередной ежемесянчый рисерч, который назвал «деньги нахаляву или выписывание бесплатных чеков»:)

Я не буду пересказывать все, тем более всего я не понял, я приведу основные идеи из того, что понял.

ФРС сейчас печатает 1 $трлн в год, а это значит, что они финансируют 80% дефицита бюджета бесплатно. Почему? Потому что они выкупают облигации, которые выпускает минфин, зарабатывают %, а заработанные проценты возвращают обратно в минфин:) Доход по кредитам, которые ФРС приобрела на рынке ($2,5 трлн) составляет $100 млрд в год. Это та сумма, на которую QE снижает дефицит бюджета. Халява!

Центральные банки напечатали $6 трлн за последние годы:

Схемы эксстремального государственного финансирования заканчиваются плохо, как закончился пузырь компании южных морей. Изобретателю бесплатного финансирования Джону Ло конечно и не могло прийти в голову, что Бернанке будет разбрасывать деньги с какого-то вертолета 300 лет спустя, но суть схемы остается той же: «деньги нахаляву».

Будущие последствия от напечатанных $6 трлн выльются в ту или иную форму инфляции и девальвации валют друг относительно друга, или относительно сырья (золото, нефть). Возможно, не в 2013, но в течение ближайших лет, что ударит по долгосрочным долговым бумагам.

Политика нулевых ставок приводит к искажению цен на рынке. Неограниченное выписывание беслпатных чеков угрожает будущей стабильности. QE разрушает устоявшуюся бизнес модель, когда риск вознаграждается хорошей прибылью. Компании не хотят принимать инвестиционные решения, потому что рентабельность инвестиций снижается — им проще вкладываться в «бумаги», чем в создание благосостояния, в реальную экономику.

Бесплатных чеков, не бывает, короче.

За все придется платить.

Ваш Билл Гросс, уважаемый смартлабик:)

dr-mart |Самый большой пузырь - трежеря

- 21 ноября 2011, 21:37

- |

Вот задумайтесь:

И еще: дополнил статью в финансовом словаре:

суперкомитет по бюджету США

Резюме:

Когда-нибудь штаты станут продолжателем истории Италии, Испании, Греции, Ирландии, Венгрии. Только последствия будут несколько иными. Просто штаты сейчас не в фокусе...

- в 2000 году у США был профицит бюджета $237 млрд.

- Доходность 10 леток была 6%.

- Дефицит бюджета США в 2011 = $1.3 трлн, что эквивалентно 8.7% ВВП США.

- Это третий по величине дефицит за 65 лет, после 2010 и 2011 годов.

- Госдолг США, торгуемый на рынке, вырос с 2007 по 2011 в 2 раза — до $9,7 трлн.

- Доходность 10 леток = 1.96%.

И еще: дополнил статью в финансовом словаре:

суперкомитет по бюджету США

Резюме:

Когда-нибудь штаты станут продолжателем истории Италии, Испании, Греции, Ирландии, Венгрии. Только последствия будут несколько иными. Просто штаты сейчас не в фокусе...

dr-mart |23 ноября 2011: заседание суперкомитета Конгресса США. Чего ждать?

- 15 ноября 2011, 16:18

- |

23 ноября Суперкомитет по бюджету США должен представить детальный план по дополнительному сокращению бюджетного дефицита на $1,5 трлн на 10 лет (вторая часть мер). Если соглашение между демократами и республиканцами достигнуто не будет, то это может спровоцировать очередной бюджетный кризис.

Республиканцы не хотят повышать налоги.

Демократы разводят предвыборную демагогию.

Накануне выборов это может привести к очередному цейнтноту.

В каком состоянии сейчас все это находится?

В августе 2011 было принято решение расширить лимит заимствований на $400 млрд. Для этого когресс определился с намерением сократить дефицит бюджета на $917 млрд за 10 лет (первая часть мер).

( Читать дальше )

Республиканцы не хотят повышать налоги.

Демократы разводят предвыборную демагогию.

Накануне выборов это может привести к очередному цейнтноту.

В каком состоянии сейчас все это находится?

В августе 2011 было принято решение расширить лимит заимствований на $400 млрд. Для этого когресс определился с намерением сократить дефицит бюджета на $917 млрд за 10 лет (первая часть мер).

( Читать дальше )

dr-mart |Обама: соглашение по лимиту госдолга достигнуто

- 01 августа 2011, 09:54

- |

Обама в воскресение объявил, что соглашение по лимиту госдолга между демократами и республиканцами достигнуто. Соглашение подразумевает сокращение дефицита бюджета США на $2,4 трлн в течение 10 лет.

По этому соглашению голосование в Сенате и Палате Представителей должно состояться в понедельник. Прохождение в Сенате вероятно, с Палатой Представителей пока вопрос.

Но Обама обещает, что соглашение достигнуто:

«The leaders of both parties in both chambers have reached an agreement that will reduce the deficit and avoid default — a default that would have had a devastating effect on our economy. I want to urge members of both parties to do the right thing and support this deal with your votes over the next few days».

По этому соглашению голосование в Сенате и Палате Представителей должно состояться в понедельник. Прохождение в Сенате вероятно, с Палатой Представителей пока вопрос.

Но Обама обещает, что соглашение достигнуто:

«The leaders of both parties in both chambers have reached an agreement that will reduce the deficit and avoid default — a default that would have had a devastating effect on our economy. I want to urge members of both parties to do the right thing and support this deal with your votes over the next few days».

dr-mart |Глобальный долгосрочный взгляд на рынки и экономику

- 22 июня 2011, 19:00

- |

Наш любимый и уважаемый Академик55, который покинул нас и вернулся в жежешечку, радует оттуда своим творчеством:

на ближайшие годы и немного вью:

1) Проблемы суверенных долгов стран-участниц ЕС, Греции в частности. Мое среднесрочное вью: возня чисто политическая внутри ЕС, делят сферы влияния и устанавливают действенные рычаги для стран, которые субсидируют по сути. До 13 года можно поиграть на нервах, сбивая курс евро. 13 год расставит все на свои места.

2) Лимит госдолга США: тема серьезная на самом деле. Учитывая то, что добрая часть долга в 14 триллионов-это войны и бездумные траты, то все средства хороши: девальвация доллара, причем контролируемая в софт-версии, умеренный рост и инфляция, все это на фоне превалирующего экспорта. Низкую базу штаты найдут, народное единство у них присутствует, шоу пипл любит. Нужны будут естессно жертвы. Ждем-с. Никакого дефолта не будет. Насчет резервности и исключительности доллара: кто если не США?) Да и какая разница кто? Суть одна

3)Мировая инфляция, особенно развивающихся рынков и сырьевых стран. Борьба-ставки. Это депрессия частного сектора и процветание монополий и сырьевок. Штука опасная: разгон цен валит рынки жестко и беспощадно, проходили не раз. Но нет худа без добра, всегда есть возможность заработать, особенно банкирам. Все средства хороши.

4) Коммоды: это неизбежный рост на девале доллара. Спасет или новая энергия, причем дешевая, или полная реализация планов США, для которой нужна именно плановая девальвация. Нужно продать миру дорого, ибо считать-то будем средневзвешанное)

5) из главный рисков 5 лет я по-прежнему вижу Китай. Риски здесь лезут ото всюду. Зависит только от темпов роста экономики. При текущих система гакнется лет через 5-7. Жестоко и беспощадно.

6) при текущем балансе в США в части трежарей могу сказать точно, что при любом кипише в мире спрос многократно переплюнет предложение. Только дайте!) Доллар ап, ставки даун. Красота.

Вывод: не лезьте в рынки, ищите инструменты на рынках про которые либо временно забыли, либо которые разогнали и забыли. Инструментов пока реально много и не факт, что они на РФР или на американской фонде. Время рисерча, оно дает небольшие профиты и занимает время, которое может загнать рынки очевидные или обвалить. Тогда возвращаемся

на ближайшие годы и немного вью:

1) Проблемы суверенных долгов стран-участниц ЕС, Греции в частности. Мое среднесрочное вью: возня чисто политическая внутри ЕС, делят сферы влияния и устанавливают действенные рычаги для стран, которые субсидируют по сути. До 13 года можно поиграть на нервах, сбивая курс евро. 13 год расставит все на свои места.

2) Лимит госдолга США: тема серьезная на самом деле. Учитывая то, что добрая часть долга в 14 триллионов-это войны и бездумные траты, то все средства хороши: девальвация доллара, причем контролируемая в софт-версии, умеренный рост и инфляция, все это на фоне превалирующего экспорта. Низкую базу штаты найдут, народное единство у них присутствует, шоу пипл любит. Нужны будут естессно жертвы. Ждем-с. Никакого дефолта не будет. Насчет резервности и исключительности доллара: кто если не США?) Да и какая разница кто? Суть одна

3)Мировая инфляция, особенно развивающихся рынков и сырьевых стран. Борьба-ставки. Это депрессия частного сектора и процветание монополий и сырьевок. Штука опасная: разгон цен валит рынки жестко и беспощадно, проходили не раз. Но нет худа без добра, всегда есть возможность заработать, особенно банкирам. Все средства хороши.

4) Коммоды: это неизбежный рост на девале доллара. Спасет или новая энергия, причем дешевая, или полная реализация планов США, для которой нужна именно плановая девальвация. Нужно продать миру дорого, ибо считать-то будем средневзвешанное)

5) из главный рисков 5 лет я по-прежнему вижу Китай. Риски здесь лезут ото всюду. Зависит только от темпов роста экономики. При текущих система гакнется лет через 5-7. Жестоко и беспощадно.

6) при текущем балансе в США в части трежарей могу сказать точно, что при любом кипише в мире спрос многократно переплюнет предложение. Только дайте!) Доллар ап, ставки даун. Красота.

Вывод: не лезьте в рынки, ищите инструменты на рынках про которые либо временно забыли, либо которые разогнали и забыли. Инструментов пока реально много и не факт, что они на РФР или на американской фонде. Время рисерча, оно дает небольшие профиты и занимает время, которое может загнать рынки очевидные или обвалить. Тогда возвращаемся

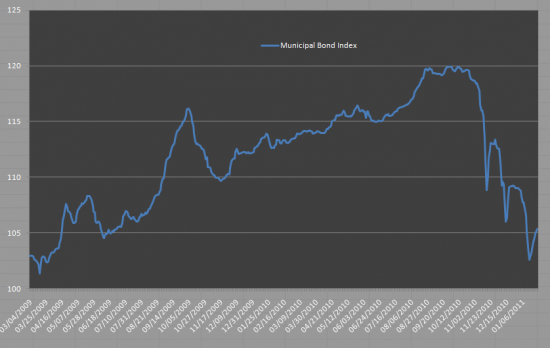

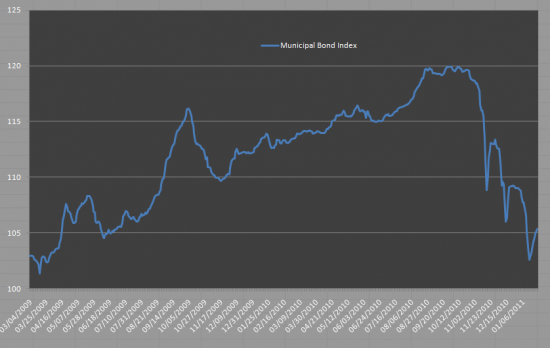

dr-mart |Муниципальные облигации США: обвал и серьезные проблемы бюджета США

- 30 января 2011, 16:07

- |

Многоуважаемый ![[info]](http://l-stat.livejournal.com/img/userinfo.gif?v=1) spydell пишет в своей жежешечке про коллапсирующие американские муни. И вот чо пишет:

spydell пишет в своей жежешечке про коллапсирующие американские муни. И вот чо пишет:

Bloomberg, cnbc, wsj этого пока не пишут, т.к. не хотят портить идиллию на фондовом рынке. Писать начнут, когда все полетит. Но народ должен знать, что происходит, поэтому сегодня поговорим о муниципальных облигациях США.

С количественным ослаблением получилось очень и очень смешно. Все, что выросло в акциях и сырье аннигилировалось в облигациях. Т.е. падение цен по облигациям нивелирует рост цен по акциям, а учитывая, что в бондах объемы по-более будут (в сумме казначейские, корпоративные и муниципальные), чем в акция, то в сухом остатке получаем какую-то фигню. Издержки этого веселья еще более забавные, если обратить внимание к каким последствиям ведет рост цен на сырье (голод и бунты) и к каким последствиям ведет падение цен на облигации (провалы в размещения, проблемы в финансировании). До трежерис еще не дошли, т.к. ФРС пока открыто монетизирует долг, а вот, что касается муниципальных облигаций, то проблемы есть.

( Читать дальше )

Bloomberg, cnbc, wsj этого пока не пишут, т.к. не хотят портить идиллию на фондовом рынке. Писать начнут, когда все полетит. Но народ должен знать, что происходит, поэтому сегодня поговорим о муниципальных облигациях США.

С количественным ослаблением получилось очень и очень смешно. Все, что выросло в акциях и сырье аннигилировалось в облигациях. Т.е. падение цен по облигациям нивелирует рост цен по акциям, а учитывая, что в бондах объемы по-более будут (в сумме казначейские, корпоративные и муниципальные), чем в акция, то в сухом остатке получаем какую-то фигню. Издержки этого веселья еще более забавные, если обратить внимание к каким последствиям ведет рост цен на сырье (голод и бунты) и к каким последствиям ведет падение цен на облигации (провалы в размещения, проблемы в финансировании). До трежерис еще не дошли, т.к. ФРС пока открыто монетизирует долг, а вот, что касается муниципальных облигаций, то проблемы есть.

( Читать дальше )

dr-mart |Задание для расширения собственного кругозора и всех трейдеров смарт-лаб

- 27 января 2011, 18:13

- |

Было бы прикольно, если бы кто-нить сравнил госдолг Японии и США… Типа там в % от ВВП, внутренний/внешний и насколько штаты в этом свете удовлетворяют высш. кредитному рейтингу… Ну и вообще подробно рассмотрел эту тему.

Если кто захочет разобраться, напишите в свой блог об етом… Кто сделает лучше всех, получит +1.00 рейтинга:) Ну и конечно же всеобщую благодарность...

Сам бы сделал, но уже очень занят.

Если кто захочет разобраться, напишите в свой блог об етом… Кто сделает лучше всех, получит +1.00 рейтинга:) Ну и конечно же всеобщую благодарность...

Сам бы сделал, но уже очень занят.

dr-mart |Инфляция или дефляция будет в США?

- 18 января 2011, 23:35

- |

Сегодня в прямой эфир позвонил забавный человек, который утверждал, что торговал в валютном дилинге советского банка, когда мы все под стол ходили. Сказал, что хорошо помнит 80-е и инфляцию США в 22%.

Говорит, что никакого дефолта США не будет и быть не может. Долг будет и на этот раз девальвирован при помощи высокой инфляции. В период Рейганомики, инфляция съела госдолг США за пять лет. Товарищ уверен, что инфляция в США начнет расти в 2010 году и составит 3%, инфляция в еврозоне составит аж 5%.

Говорит, что никакого дефолта США не будет и быть не может. Долг будет и на этот раз девальвирован при помощи высокой инфляции. В период Рейганомики, инфляция съела госдолг США за пять лет. Товарищ уверен, что инфляция в США начнет расти в 2010 году и составит 3%, инфляция в еврозоне составит аж 5%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс